Los gastos deducibles

¿Cómo y cuándo son deducibles los gastos por viajes, comidas y atenciones a clientes?

Nos adentramos en un tema que suscita mucha controversia, unos apuestan por deducir todo, otros no, otros según el caso, pero la normativa, que es indiscutible, dice lo siguiente:

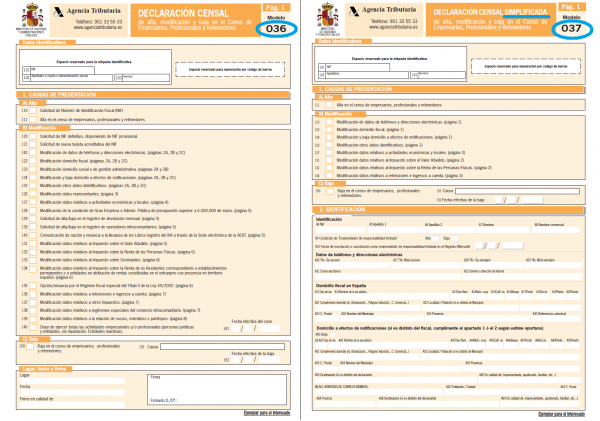

El artículo 14 de Ia Ley del Impuesto sobre Sociedades establece que este tipo de gastos será fiscalmente deducible siempre y cuando se cumplan las condiciones legalmente establecidas de devengo, es decir, la correlación de ingresos y gastos así como su debida justificación. Por lo que no serán gastos fiscalmente deducibles las liberalidades, es decir aquellos gastos que no estén vinculados a la actividad económica desarrollada.

El artículo 15 de la Ley del Impuesto sobre Sociedades establece que a partir del 1 de enero de 2015, los gastos por atención a clientes o proveedores serán deducibles, no teniendo la consideración de liberalidades, con el límite del 1% del importe neto de la cifra de negocios del periodo impositivo, siendo el exceso considerado como una liberalidad, y por tanto no deducible fiscalmente.

Con respecto al IVA soportado, los requisitos serían los siguientes:

- Como hemos dicho anteriormente, los gastos han de estar vinculados a la actividad económica desarrollada. Los gastos deben ser necesarios para la obtención de los ingresos.

- Que estén debidamente justificados.

- Su correcta contabilización. Además, debemos disponer de una factura original completa puesto que no tendrá validez el famoso ticket o factura simplificada.

He aquí el gran dilema de saber cuándo el IVA soportado es deducible o no. Veamos:

Atenciones a clientes

La atención será considerada como gasto, pero su IVA soportado será no deducible. Los obsequios o regalos destinados a atenciones a trabajadores serán gasto deducible, pero igualmente el IVA soportado será no deducible.

Gastos en hostelería y restauración

La norma establece que no serán deducibles las cuotas de IVA por gastos en atención a clientes, aunque, el artículo 96 establece que el IVA soportado en gastos de desplazamientos, viajes, hostelería y restauración es deducible si el gasto lo es en el Impuesto sobre Sociedades.

Un ejemplo son las comidas de trabajo es que éstas deben ser utilizadas como medio de promoción de la actividad y deben tener correlación con los ingresos, por lo que solo podrá deducirse el IVA cuando dispongamos de factura completa que cumpla con todos los requisitos de una factura. Como hemos dicho, no serán válidos tickets o facturas simplificadas.

Las comidas celebradas por la empresa con clientes o asalariados en periodos vacacionales o Navidad, tienen la consideración de gasto deducible en el Impuesto sobre Sociedades, y por tanto, se podrá deducir el IVA soportado, pero siempre con una factura justificativa completa, reiterando que no sirve una factura simplificada o ticket. ¡Ojo! A excepción de las exclusiones y restricciones indicadas en el artículo 96 de la Ley del IVA como el alcohol, tabaco, espectáculos, etc…

La misma situación se da con las comidas diarias de los trabajadores cuando vengan exigidas por el desarrollo de la actividad económica. Tienen la consideración de gasto deducible para el Impuesto sobre Sociedades, y por tanto, su IVA soportado será deducible, pero siempre cumpliendo el resto de los requisitos legales y reglamentarios: Factura completa y correcta contabilización.

Desplazamientos / viajes

Siempre que el gasto de desplazamiento o viaje tenga carácter deducible en el Impuesto sobre Sociedades, cumpliendo el requisito de estar afecto a la actividad, y acreditando su carácter profesional, la cuota de IVA lo será también, siempre disponiendo de la correspondiente factura acreditativa completa.

Como conclusión hacemos de nuevo hincapié en a siguiente máxima ya mencionada a lo largo del post: para deducir correctamente el IVA soportado el gasto debe justificarse como necesario para la realización de nuestra actividad y justificarse con factura completa.

Raquel Gómez Adarve

Asesores fiscales Málaga | Emede ETL Global