Nuevo criterio sobre Operaciones Vinculadas y Administradores personas jurídicas

El Tribunal Económico-Administrativo Central (TEAC) ha emitido una importante resolución el 24 de septiembre de 2024 sobre operaciones vinculadas en el contexto de administradores personas jurídicas. Esta resolución unifica criterios y consolida la doctrina establecida en la Resolución TEAC del 20 de marzo de 2024.

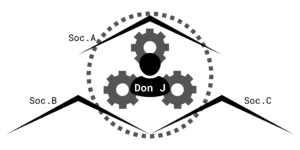

La resolución aborda una situación compleja pero frecuente en estructuras corporativas: cuando una persona jurídica designa a una persona física, que es consejero o administrador de la misma, como administrador de una sociedad participada.

Imaginemos un caso concreto donde una sociedad limitada (Sociedad A) fue designada administradora de dos sociedades de un grupo (Sociedades B y C). La Sociedad A designó a su socio mayoritario, Don J, como representante legal en el órgano de administración de B y C. Don J era también administrador mancomunado y posteriormente Consejero Delegado de A.

La Inspección de Hacienda consideró que las funciones de Don J como representante de A en B y C excedían de sus funciones como administrador de A, y, por tanto, la retribución correspondiente debía valorarse a precio de mercado. Esto llevó a una regularización bilateral que afectó tanto al Impuesto sobre Sociedades de A como al IRPF de Don J.

El TEAC establece un criterio claro: las funciones ejecutivas que desempeña la persona física en la sociedad participada no se consideran parte de su cargo en la primera sociedad, sino que son funciones realizadas al margen.

Consecuentemente, los servicios prestados por la persona física designada no se corresponden con la retribución por sus funciones de consejero o administrador de la primera persona jurídica. Esto implica que no se aplica la excepción contenida en el artículo 18.2 de la Ley 27/2014 del Impuesto sobre Sociedades.

El TEAC concluye que estos servicios -los que le presta Don J a A para representar a A en los órganos de administración de B y C- deben calificarse como operación vinculada, cuya valoración debe ajustarse al valor normal de mercado. Esta decisión tiene importantes repercusiones fiscales, afectando a la tributación tanto de la sociedad como de la persona física designada.

El TEAC respalda este enfoque, subrayando que cuando una persona física designada por una persona jurídica actúa como administrador de una sociedad participada, estos servicios constituyen una operación vinculada sujeta a valoración a precio de mercado.

La resolución pone de manifiesto la importancia de distinguir claramente entre las funciones inherentes al cargo de administrador en la sociedad matriz y aquellas que se realizan en representación de ésta en otras sociedades del grupo. Esta distinción es fundamental para determinar la aplicabilidad del régimen de operaciones vinculadas y la correcta valoración fiscal de las retribuciones.

En conclusión, esta interpretación del TEAC es crucial para la correcta aplicación del régimen de operaciones vinculadas en estructuras corporativas complejas, especialmente en grupos empresariales, por lo que habrá que revisar aquellas estructuras que puedan estar en esta situación, teniendo en cuenta, además, la posible incidencia en los requisitos para aplicar la exención de empresa familiar en el Impuesto sobre el Patrimonio o el Impuesto temporal de Solidaridad de las Grandes Fortunas.

Leopoldo Martínez | lmartinez@etl.es

Abogado | Gerente Fiscal en Emede ETL GLOBAL