0. Introducción

El día 6 de octubre de 2022 se ha publicado en la página del Ministerio de Hacienda y Función Pública el Proyecto de Ley de Presupuestos Generales del Estado para el año 2023.

Respecto al Impuesto sobre la Renta se aumenta la reducción de los rendimientos del trabajo y de actividades económicas y el límite de la obligación de declarar cuando se perciben rentas del trabajo de más de un pagador. También se eleva la reducción en 2023 para los contribuyentes que determinan sus rendimientos en estimación objetiva y se aumenta el porcentaje que se aplica a los gastos de difícil justificación para quienes determinar el rendimiento en estimación directa simplificada; se regulan nuevos límites a las aportaciones a los planes de pensiones y se establecen dos tramos más en la tarifa del ahorro para rentas superiores a 200.000 euros.

Tanto en el régimen de estimación objetiva en el IRPF, como en los regímenes especiales simplificado y de la agricultura, ganadería y pesca del IVA, se prorrogan los límites establecidos para 2022.

Respecto al Impuesto sobre Sociedades se establece un tipo reducido de gravamen del 23 por 100 para las empresas que facturan menos de 1.000.000€ y no sean entidades patrimoniales.

En el IVA se producen un surtido de modificaciones, como la rebaja del 10 al 4 por 100 del tipo aplicable a las entregas de compresas, tampones y preservativos, o la modificación de la regla especial del uso efectivo en relación con la tributación de los servicios y la modificación del mecanismo especial de inversión del sujeto pasivo en determinados supuestos. En el IGIC destacan las medidas para armonizar la normativa del Impuesto con la del IVA.

También se actualizan los coeficientes de actualización para determinar la base imponible del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana y se establece un régimen especial para las Islas Baleares.

1. Impuesto sobre la Renta de las Personas Físicas

Reducción por obtención de rendimientos del trabajo (con efectos desde el 1 de enero de 2023).

Se eleva la cuantía de la reducción por obtención de rendimientos del trabajo y de los umbrales de renta, desde y hasta donde resulta aplicable.

• Los contribuyentes con rendimientos netos del trabajo inferiores a 19.747,5€ (antes 16.825€) siempre que no tengan rentas, excluidas las exentas, distintas de las del trabajo superiores a 6.500€, minorarán el rendimiento neto del trabajo en las siguientes cuantías:

o 6.498€ (antes 5.565€) si los rendimientos netos del trabajo son iguales o inferiores a 14.047,5€ (antes 13.115€).

o 6.498€ (antes 5.5656€) menos el resultado de multiplicar por 1,14 (antes 1,5) la diferencia entre el rendimiento del trabajo y 14.047,5€ si los rendimientos netos del trabajo están comprendidos entre 14.047,5 y 19.747,5€.

No obligación de declarar

Se eleva el umbral inferior de la obligación para no declarar respecto de los perceptores que tengan rendimientos del trabajo. En concreto, no están obligados a presentar la autoliquidación del Impuesto los contribuyentes que perciban rentas del trabajo de más de un pagador (y en otros supuestos muy concretos, como antes) si la suma de dichos rendimientos no supera los 15.000€ (antes 14.000€).

Retención de los rendimientos del trabajo

• Las retenciones e ingresos a cuenta a practicar sobre los rendimientos del trabajo que se satisfagan o abonen durante el mes de enero de 2023, correspondientes a dicho mes, y a los que resulte de aplicación el procedimiento general de retención, se deberán realizarse con arreglo a la normativa vigente a 31 de diciembre de 2022.

• En los rendimientos que se satisfagan o abonen a partir del 1 de febrero de 2023, siempre que no se trate de rendimientos correspondientes al mes de enero, el pagador deberá calcular el tipo de retención tomando en consideración la normativa vigente a partir de 1 de enero de 2023, practicándose la regularización del mismo, en los primeros rendimientos del trabajo que satisfaga o abone.

Reducción por obtención de rendimientos en estimación directa simplificada (con efectos desde 1 de enero de 2023).

Se eleva la reducción aplicable a los trabajadores autónomos económicamente dependientes.

• Cuando los rendimientos netos de actividades económicas sean inferiores a 19.747,5€ (antes 14.450€), siempre que no tengan rentas, excluidas las exentas, distintas de las de actividades económicas superiores a 6.500€:

o 6.498€ si los rendimientos netos de actividades económicas iguales o inferiores a 14.047,5€ (antes 11.250).

o 6.498€ menos el resultado de multiplicar por 1,14 (antes 1,15625) la diferencia entre el rendimiento de actividades económicas y 14.047,5€ (antes 11.250€) si los rendimientos netos de actividades económicas están comprendidos entre 14.047,5 y 19.747,5€ (antes 11.250 y 14.450€, respectivamente).

Gastos de difícil justificación en estimación directa simplificada (con efectos desde el 1 de enero de 2023).

El porcentaje de deducción para el conjunto de las provisiones deducibles y los gastos de difícil justificación será del 7 por 100 (antes 5 por 100). Recordamos que la deducción no puede exceder de los 2.000€, y este límite absoluto permanece inalterado.

Contribuyentes en estimación objetiva (con efectos desde el 1 de enero de 2023).

• Se eleva al 10 por 100 la reducción general aplicable sobre el rendimiento neto de módulos obtenido en el período impositivo 2023. Los contribuyentes podrán reducir el rendimiento neto de módulos obtenido en 2023 en un 10 por 100, en la forma que se establezca en la Orden por la que se aprueben los signos, índices o módulos para dicho ejercicio.

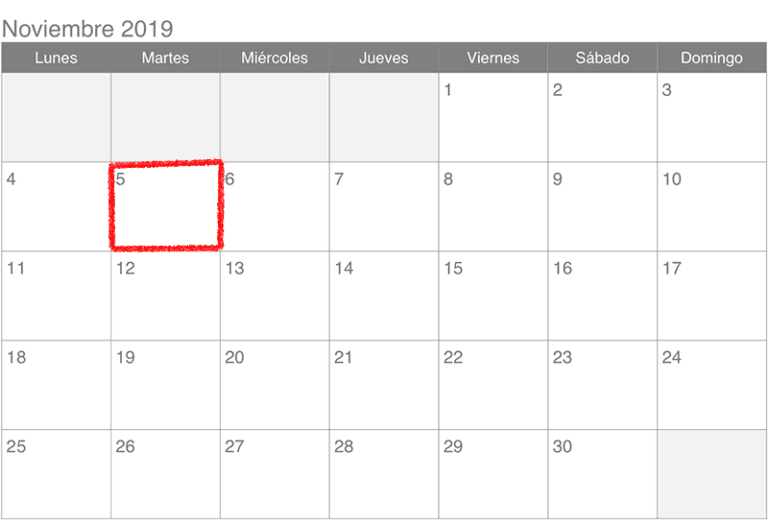

• Se prorrogan los limites excluyentes del método de estimación objetiva para los ejercicios 2016, 2017, 2018, 2019, 2020, 2021, 2022 y 2023. En concreto, las magnitudes de 150.000 y 75.000€ quedan fijadas en 250.000 y 125.000€, respectivamente. Asimismo, para dichos ejercicios, la magnitud de 150.000€ queda fijada en 250.000€.

Límites de reducción en la base imponible de las aportaciones y contribuciones a sistemas de previsión social (con efectos desde el 1 de enero de 2023).

• El límite absoluto de aportación de 1.500€ se aumentará en 8.500€, siempre que tal incremento provenga de contribuciones empresariales, o de aportaciones del trabajador al mismo instrumento de previsión social por importe igual o inferior a las cantidades que resulten del siguiente cuadro en función del importe anual de la contribución empresarial:

| Importe anual de contribución | Aportación máxima del trabajador |

| Igual o inferior a 500€ | El resultado de multiplicar la contribución empresarial por 2,5 |

| Entre 500,01 y 1.500€ | 1.250€, más el resultado de multiplicar por 0,25 la diferencia entre la contribución empresarial y 500€ |

| Más de 1.500€ | El resultado de multiplicar la contribución empresarial por 1 |

Por lo tanto, solo se modifica el cálculo de la aportación máxima del trabajador cuando la contribución de la empresa está entre 500,01 y 1.500 €.

No obstante, en todo caso se aplicará el multiplicador 1 cuando el trabajador obtenga en el ejercicio rendimientos íntegros del trabajo superiores a 60.000€ procedentes de la empresa que realiza la contribución, a cuyo efecto la empresa deberá comunicar a la entidad gestora o aseguradora del instrumento de previsión social que no concurre esta circunstancia

• Se específica que el límite de 4.250€ establecido anteriormente para las aportaciones de autónomos a planes simplificados de empleo y para las aportaciones de planes de los que sea promotor el autónomo se aplica también a las aportaciones de planes de pensiones sectoriales.

• En consonancia con esta reducción se modifican los límites financieros de las aportaciones y contribuciones a los sistemas de previsión social.

Tipos de gravamen del ahorro (con efectos desde el 1 de enero de 2023).

• Se regulan nuevos tipos de gravamen, añadiendo dos tramos a la base liquidable entre 200.000 y 300.000€ con tipo del 27 por 100 (antes 26 por 100) y a partir de 300.000€, que se aplica el tipo del 28 por 100 (antes 26 por 100).

| Base liquidable del ahorro | Cuota íntegra | Resto base liquidable | Tipo aplicable |

| Hasta euros | Euros | Hasta Euros | Porcentaje |

| 0,00 | 0,00 | 6.000,00 | 19,00% |

| 6.000,00 | 1.140,00 | 44.000,00 | 21,00% |

| 50.000,00 | 10.380,00 | 150.000,00 | 23,00% |

| 200.000,00 | 44.880,00 | 100.000,00 | 27,00% |

| 300.000,00 | 71.880,00 | en adelante | 28,00% |

• Las personas de nacionalidad española que acrediten una nueva residencia en un país o territorio considerado como paraíso fiscal, mantienen su condición de contribuyentes del Impuesto durante 5 años. Estos contribuyentes, más los nacionales que tienen su residencia habitual en el extranjero a causa de su condición de miembros de misiones diplomáticas, oficinas consulares, etc., aplican esa misma tarifa del ahorro.

Deducción por maternidad (con efectos desde el 1 de enero de 2023).

• Las mujeres con hijos menores de 3 años con derecho a la aplicación del mínimo por descendientes que en el momento del nacimiento del menor perciban prestaciones contributivas o asistenciales del sistema de protección de desempleo, o que en dicho momento o en cualquier momento posterior estén dadas de alta en el régimen correspondiente de la Seguridad Social o mutualidad con un período mínimo, en este último caso, de 30 días cotizados, podrán minorar la cuota diferencial de este Impuesto hasta en 1.200€ anuales por cada hijo menor de tres años hasta que el menor alcance los tres años de edad. En los supuestos de adopción o acogimiento, tanto preadoptivo como permanente, la deducción se podrá practicar, con independencia de la edad del menor, durante los 3 años siguientes a la fecha de la inscripción en el Registro Civil. Hasta ahora la deducción solo la podían aplicar las madres trabajadoras por cuenta propia o ajena.

• La deducción de hasta 1.200€ se calculará de forma proporcional al número de meses del periodo impositivo posteriores al momento en el que se cumplen los requisitos, en los que la mujer tenga derecho al mínimo por descendientes por ese menor de 3 años, siempre que durante dichos meses no se perciba por ninguno de los progenitores en relación con dicho descendiente el complemento de ayuda para la infancia previsto en la Ley 19/2021, de 20 de diciembre, por la que se establece el ingreso mínimo vital.

• Cuando se tenga derecho a la deducción en relación con ese descendiente por haberse dado de alta en la Seguridad social o mutualidad con posterioridad al nacimiento del menor, la deducción correspondiente al mes en el que se cumpla el período de cotización de 30 días se incrementará en 150€.

• El incremento de la deducción por gastos en guardería tendrá como límite el importe total del gasto efectivo no subvencionado satisfecho la guardería, cuando antes el límite eran las cotizaciones sociales pagadas.

Retenciones y pagos a cuenta (con efectos desde el 1 de enero de 2023).

• El porcentaje de retención del 15 por 100 sobre los rendimientos de trabajo derivados de elaboración de obras literarias, artísticas o científicas será del 7 por 100 cuando el volumen de tales rendimientos íntegros correspondiente al ejercicio inmediato anterior sea inferior a 15.000€ y represente más del 75 por 100 de la suma de los rendimientos íntegros de actividades económicas y del trabajo obtenidos por el contribuyente en dicho ejercicio.

• El porcentaje de retención e ingreso a cuenta sobre los rendimientos procedentes de la propiedad intelectual, cualquiera que sea su calificación, será del 15 por ciento¸ salvo cuando resulte de aplicación el tipo del 7 por 100.

• Igualmente, el porcentaje será del 7 por 100 cuando se trate de anticipos a cuenta derivados de la cesión de la explotación de derechos de autor que se vayan a devengar a lo largo de varios años.

Imputación de rentas inmobiliarias (con efectos desde el 1 de enero de 2023).

El porcentaje de imputación del 1,1 por 100 que se aplica a los inmuebles urbanos o rústicos con construcciones que no resulten indispensables para el desarrollo de explotación agrícolas, ganaderas o forestales, no afectos a actividades económicas, ni alquilados, ni se trate de la vivienda habitual, resultará de aplicación en el caso de inmuebles localizados en municipios en los que los valores catastrales hayan sido revisados, modificados o determinados mediante un procedimiento de valoración colectiva de carácter general, de conformidad con la normativa catastral, siempre que hubieran entrado en vigor a partir de 1 de enero de 2012 (antes era cuando hubieran sido revisados y entrado en vigor en los diez periodos impositivos anteriores).

2. Impuesto sobre Sociedades

Tipos de gravamen (con efectos para los períodos impositivos que se inicien a partir del 1 de enero de 2023).

Se reduce del 25 al 23 por 100 el tipo de gravamen para las entidades cuyo importe neto de la cifra de negocios del período impositivo inmediato anterior sea inferior a 1.000.000€ y no tenga la consideración de entidad patrimonial.

3. Impuesto sobre el Valor Añadido

Régimen de exenciones para operaciones realizadas por fuerzas armadas (efectos 1 de julio de 2022).

Se establece un régimen de exenciones similar al que ya estaba previsto para las fuerzas armadas de cualquier Estado parte del Tratado del Atlántico Norte. Así, se incluyen como operaciones exentas las adquisiciones intracomunitarias de bienes, exportaciones, prestaciones de servicios e importaciones de bienes realizadas por las fuerzas armadas de cualquier Estado miembro para uso de dichas fuerzas o del personal civil a su servicio, siempre que dichas fuerzas estén afectadas a un esfuerzo de defensa realizado para llevar a cabo una actividad de la Unión en el ámbito de la política común de seguridad y defensa.

Lugar de realización de las prestaciones de servicios. Reglas especiales (efectos desde la entrada en vigor de la Ley de Presupuestos).

• Se suprime la aplicación de la regla especial del uso efectivo en las prestaciones de servicios entre empresarios en aquellos sectores y actividades generadoras del derecho a la deducción, mientras que se mantiene su aplicación en sectores que no generan tal derecho, como el sector financiero y el de seguros y se extiende su aplicación a la prestación de servicios intangibles a consumidores finales no establecidos en la Unión Europea, cuando se constate que su consumo o explotación efectiva se realiza en el territorio de aplicación del Impuesto.

• Por otra parte, para evitar situaciones de fraude o elusión fiscal y garantizar la competencia de este mercado, dicha cláusula se aplicará a los servicios de arrendamiento de medios de transporte.

Armonización y adaptación de la normativa del IVA a la normativa aduanera (efectos desde la entrada en vigor de la Ley de Presupuestos).

Se actualizan varios preceptos de la Ley del Impuesto con el objetivo de armonizar y adaptar su contenido a la normativa aduanera comunitaria. En concreto, aquellos referentes al hecho imponible importación de bienes, las operaciones asimiladas a las importaciones de bienes, las exenciones en las exportaciones de bienes, las exenciones en las operaciones asimiladas a las exportaciones, las exenciones relativas a las situaciones de depósito temporal y otras situaciones, las exenciones relativas a los regímenes aduaneros y fiscales, la base imponible de las importaciones de bienes y la liquidación del impuesto en las importaciones.

Inversión del sujeto pasivo (efectos desde la entrada en vigor de la Ley de Presupuestos).

• Cuando las operaciones se efectúen por personas o entidades no establecidas en el territorio de aplicación del Impuesto, con carácter general, se aplica el mecanismo especial de inversión del sujeto pasivo. No obstante, existen excepciones a la aplicación de este mecanismo especial. Se incluyen entre estas excepciones las prestaciones de servicios de arrendamiento de inmuebles sujetas y no exentas del Impuesto, que sean efectuadas por personas o entidades no establecidas en el territorio de aplicación del Impuesto. De esta forma, se facilita que puedan acogerse al régimen general de deducción y devolución establecido en la Ley del Impuesto, dado que en determinadas circunstancias habían quedado excluidos del régimen de devolución a no establecidos. Así, se garantiza la neutralidad del Impuesto y se reducen las cargas administrativas para la obtención de la devolución.

• En el mismo sentido, se excluye también de la aplicación del mecanismo especial de inversión del sujeto pasivo a las prestaciones de servicios de intermediación en el arrendamiento de inmuebles efectuados por empresarios o profesionales no establecidos.

• Adicionalmente, se introducen cambios en la regulación del mecanismo de inversión del sujeto pasivo extendiendo su aplicación a las entregas de desechos y desperdicios de plástico y de material textil, y se modifican las reglas referentes al sujeto pasivo para que sea de aplicación la regla de inversión a las entregas de estos residuos y materiales de recuperación.

Comercio electrónico (efectos desde la entrada en vigor de la Ley de Presupuestos).

Se llevan a cabo una serie de ajustes técnicos para, por una parte, definir de forma más precisa las reglas referentes al lugar de realización de las ventas a distancia intracomunitarias de bienes y el cálculo del límite que permite seguir tributando en origen por estas operaciones, cuando se trata de empresarios o profesionales que solo de forma excepcional realizan operaciones de comercio electrónico, y, por otra, en relación con dicho límite, concretar que, para la aplicación del umbral correspondiente, el proveedor debe estar establecido solo en un Estado miembro y los bienes deben enviarse exclusivamente desde dicho Estado miembro.

Recuperación del IVA devengado por créditos incobrables (efectos desde la entrada en vigor de la Ley de Presupuestos).

• Se incorpora en la Ley del Impuesto la doctrina administrativa que permite la modificación de la base imponible en caso de créditos incobrables como consecuencia de un proceso de insolvencia declarada por un órgano jurisdiccional de otro Estado miembro.

• Además, se rebaja el importe mínimo de la base imponible de la operación cuando el destinatario moroso tenga la condición de consumidor final (pasa de 300€ a 50€), se flexibiliza el procedimiento incorporando la posibilidad de sustituir la reclamación judicial o requerimiento notarial previo al deudor por cualquier otro medio que acredite fehacientemente la reclamación del cobro a este deudor, y se extiende a 6 meses el plazo para proceder a la recuperación del IVA desde que el crédito es declarado incobrable.

• Esta última medida se acompaña de un régimen transitorio para que puedan acogerse al nuevo plazo de 6 meses todos los sujetos pasivos del IVA cuyo plazo de modificación no hubiera caducado a la fecha de entrada en vigor de la Ley.

Tipos impositivos (efectos desde la entrada en vigor de la Ley de Presupuestos).

Pasan a tributar al tipo reducido del 4 por 100 los tampones, compresas, protegeslips, preservativos y otros anticonceptivos no medicinales.

Límites para la aplicación del régimen simplificado y del régimen especial de la agricultura, ganadería y pesca en el ejercicio 2023 (con efectos desde 1 de enero de 2023).

Se prorrogan un año más los límites excluyentes para la aplicación del régimen simplificado y del régimen especial de la agricultura, ganadería y pesca, de tal modo que se mantiene el límite de 250.000€ de volumen de ingresos en el ejercicio anterior y del importe del conjunto de adquisiciones e importaciones de bienes y servicios en el año anterior.

4. Impuesto General Indirecto Canario

Concepto de importación de bienes (con efectos desde la entrada en vigor de esta Ley).

• Se introduce en la norma lo que se ha de entender por territorios terceros: la Península, Islas Baleares, Ceuta, Melilla, cualquier otro Estado miembro de la Unión Europea o terceros países.

Exenciones relativas a las exportaciones (con efectos desde la entrada en vigor de esta Ley).

En unos casos se modifican y en otros se actualizan las referencias de estas exenciones:

• Las entregas de bienes expedidos o transportados a un territorio tercero por el transmitente o por un tercero en nombre y por cuenta de éste.

• Las entregas de los bienes expedidos o transportados a un territorio tercero por el adquirente no establecido en las Islas Canarias o por un tercero en nombre y por cuenta de éste. Se excluyen de lo dispuesto en el párrafo anterior los bienes destinados al equipamiento o avituallamiento de embarcaciones deportivas o de recreo, de aviones de turismo o de cualquier medio de transporte de uso privado del adquirente.

• Las entregas de bienes a viajeros cuando cumplan ciertos requisitos.

• Las entregas de bienes efectuadas en las tiendas libres de impuestos que, bajo control de la Administración, existen en los puertos y aeropuertos sitos en Canarias, cuando los adquirentes sean personas que salgan inmediatamente con destino a territorios fuera del ámbito de aplicación del Impuesto, así como las efectuadas a bordo de los buques o aeronaves que realicen navegaciones con destino a puertos o aeropuertos situados en territorios fuera del ámbito de aplicación del Impuesto.

• Las entregas de bienes expedidos o transportados a un territorio tercero por persona distinta de la transmitente o el adquirente no establecido en el territorio de aplicación del Impuesto, que ostente la condición de exportador, de conformidad con la normativa aduanera, o por un tercero que actúe en nombre y por cuenta del mismo.

• Las prestaciones de servicios consistentes en trabajos realizados sobre bienes muebles adquiridos en el territorio de aplicación del Impuesto o importados para ser objeto de dichos trabajos en las Islas Canarias y seguidamente expedidos o transportados a un territorio tercero por quien ha efectuado los referidos trabajos, por el destinatario de los mismos no establecido en el territorio de aplicación del Impuesto, por persona distinta de los anteriores que ostente la condición de exportador, de conformidad con la normativa aduanera, o por un tercero que actúe en nombre. y por cuenta de cualquiera de ellos

• Las entregas de bienes a Organismos debidamente reconocidos que los exporten a un territorio tercero en el marco de sus actividades humanitarias, caritativas o educativas, previo reconocimiento del derecho a la exención en la forma que reglamentariamente se determine.

• Las prestaciones de servicios, incluidas las de transporte y operaciones accesorias, distintas de las que gocen de exención cuando estén directamente relacionadas con las exportaciones a un territorio tercero.

• Las prestaciones de servicios realizadas por intermediarios que actúen en nombre y por cuenta de terceros, cuando intervengan en las operaciones descritas en el presente artículo.

Exenciones en operaciones asimiladas a las exportaciones (con efectos desde la entrada en vigor de esta Ley).

En unos casos se modifican y en otros se actualizan las referencias de estas exenciones:

• Las entregas, construcciones, transformaciones, reparaciones, mantenimiento, fletamento, total o parcial, y arrendamiento de los buques aptos para navegar por alta mar que se afecten a la navegación marítima internacional en el ejercicio de actividades comerciales de transporte remunerado de mercancías o pasajeros, incluidos los circuitos turísticos, o de actividades industriales o de pesca.

• Los buques afectos exclusivamente al salvamento, a la asistencia marítima o a la pesca costera.

• Los buques de guerra.

• Las entregas, arrendamientos, reparaciones y mantenimiento de los objetos, incluidos los equipos de pesca, que se incorporen o se encuentren a bordo de los buques, siempre que se realicen durante los períodos en que dichos beneficios fiscales resulten de aplicación.

• Las entregas de productos de avituallamiento para los buques que se indican a continuación, cuando se adquieran por los titulares de la explotación de dichos buques que regula la norma.

• Las entregas, transformaciones, reparaciones, mantenimiento, fletamento total o arrendamiento de las aeronaves utilizadas exclusivamente por compañías dedicadas esencialmente a la navegación aérea internacional en el ejercicio de actividades comerciales de transporte remunerado de mercancías o pasajeros y las utilizadas por entidades públicas en el cumplimiento de sus funciones públicas.

• Las entregas, arrendamientos, reparaciones y mantenimiento de los objetos que se incorporen o se encuentren a bordo de las aeronaves a que se refieren las exenciones establecidas en el número anterior.

• Las entregas de productos de avituallamiento para las aeronaves a que se refieren las exenciones anteriores cuando sean adquiridos por las compañías o entidades públicas titulares de la explotación de dichas aeronaves.

• Las prestaciones de servicios distintas de las relacionadas en los apartados anteriores de este artículo, realizadas para atender las necesidades directas de los buques y de las aeronaves a los que corresponden las exenciones establecidas en los apartados 1 y 4 anteriores, o para atender las necesidades del cargamento de dichos buques y aeronaves.

• Las entregas de bienes y prestaciones de servicios realizadas en el marco de las relaciones diplomáticas y consulares en los casos y con los requisitos que se determinen reglamentariamente.

• Las entregas de bienes y las prestaciones de servicios destinadas a los Organismos internacionales reconocidos por España o al personal de dichos organismos con estatuto diplomático, dentro de los límites y con las condiciones fijadas en los convenios internacionales por los que se crean tales organismos o en los acuerdos de sede que sean aplicables en cada caso.

• Las entregas de bienes y prestaciones de servicios efectuadas por las fuerzas de los demás Estados parte del Tratado del Atlántico Norte, en los términos establecidos en el Convenio entre los Estados parte de dicho Tratado relativo al estatuto de sus fuerzas.

• Las entregas de bienes y las prestaciones de servicios efectuadas con destino a otro Estado miembro y para las fuerzas de cualquier Estado parte del Tratado del Atlántico Norte, distinto del propio Estado miembro de destino, en los términos establecidos en el Convenio entre los Estados partes de dicho Tratado relativo al estatuto de sus fuerzas; o para las fuerzas armadas de cualquier Estado miembro distinto del propio Estado miembro de destino, para uso de dichas fuerzas o del personal civil a su servicio, o para el abastecimiento de sus comedores o cantinas, siempre que dichas fuerzas estén afectadas a un esfuerzo de defensa realizado para llevar cabo una actividad de la Unión en el ámbito de la política común de seguridad y defensa.

• Las entregas de oro al Banco de España.

• Los transportes de viajeros y sus equipajes por vía marítima o aérea procedentes de o con destino a un puerto o aeropuerto situado fuera del ámbito espacial del impuesto. Se entenderán incluidos en este número los transportes por vía aérea amparados por un único título de transporte que incluya vuelos de conexión aérea.

• Las prestaciones de servicios realizadas por intermediarios que actúen en nombre y por cuenta de terceros cuando intervengan en las operaciones descritas en el presente artículo.

Exenciones relativas a los regímenes aduaneros y depósitos (con efectos desde la entrada en vigor de esta Ley).

En unos casos se modifican y en otros se actualizan las referencias de estas exenciones:

• Están exentas las entregas de bienes que se encuentren en situación de depósito temporal, así como las prestaciones de servicios directamente relacionadas con las entregas de bienes anteriores y las realizadas mientras los bienes se mantengan en dicha situación.

• Las prestaciones de servicios realizadas por intermediarios que actúen en nombre y por cuenta de terceros cuando intervengan en las operaciones descritas anteriormente.

• Las operaciones relacionadas con los bienes importados en los regímenes de zona franca, tránsito, importación temporal, depósito aduanero o perfeccionamiento activo, mientras permanezcan en dichas situaciones y se cumpla, en su caso, lo dispuesto en la legislación aplicable.

Exenciones en importaciones definitivas de bienes (con efectos desde la entrada en vigor de esta Ley).

En unos casos se modifican y en otros se actualizan las referencias de estas exenciones:

• Están exentas las importaciones efectuadas por Organismos internacionales reconocidos por España y las realizadas por sus miembros con estatuto diplomático y su personal técnico y administrativo, con los límites y en las condiciones fijadas reglamentariamente o establecidas en los Convenios Internacionales por los que se crean tales organismos o en los Acuerdos sobre la sede de los mismos.

• Las importaciones de bienes realizadas por la Comisión o por un órgano u organismo establecidos con arreglo al Derecho de la Unión, cuando la Comisión o dicho órgano u organismo los importen en el ejercicio de las funciones que les confiere el Derecho de la Unión en respuesta a la pandemia de COVID-19, salvo en caso de que los bienes importados se utilicen, inmediatamente o en una fecha posterior, para entregas ulteriores a título oneroso por parte de la Comisión o de dicho órgano u organismo.

• Las importaciones de armamento, munición y material de uso específicamente militar que se requiera para la realización del programa de inversiones y sostenimiento de las Fuerzas Armadas.

Base imponible en las importaciones: Reglas especiales (con efectos desde la entrada en vigor de esta Ley).

• La base imponible de las reimportaciones de bienes exportados temporalmente fuera del territorio de aplicación del Impuesto para ser objeto de trabajos de reparación, transformación, adaptación o trabajos por encargo será la contraprestación de los referidos trabajos.

• La base imponible de las importaciones a que se refiere el artículo 8, apartado 2, números 2.º, 3.º y 4.º, incluirá el importe de la contraprestación de todas las operaciones relativas a los correspondientes medios de transporte, efectuadas con anterioridad a estas importaciones, que se hubiesen beneficiado de la exención del impuesto.

• Se suprime la disposición adicional duodécima de la Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del Régimen Económico Fiscal de Canarias.

Lugar de realización de las prestaciones de servicios (con efectos desde la entrada en vigor de esta Ley).

• Se considerarán prestados en el territorio de aplicación del Impuesto los siguientes servicios cuando, conforme a las reglas referentes al lugar de realización aplicable a estos servicios, no se entiendan realizados en la Unión Europea, pero su utilización o explotación efectivas se realicen en el territorio de aplicación del impuesto:

o Además de los recogidos en el número 3 del apartado uno del artículo 17 de la Ley 20/1991, los de arrendamiento de medios de transporte, cuyo destinatario no tenga la consideración de empresario o profesional actuando como tal.

o Los de seguros, reaseguros y capitalización, así como los servicios financieros, referidos en el número 3 del apartado uno del artículo 17 de la Ley 20/1991 y los de arrendamiento de medios de transporte cuyo destinatario sea un empresario o profesional actuando como tal.

Régimen de deducción del Impuesto soportado (con efectos desde la entrada en vigor de esta Ley).

• Los sujetos pasivos que hayan efectuado adquisiciones exentas a comerciantes minoristas podrán deducir la carga impositiva implícita del Impuesto correspondiente a la contraprestación de esas operaciones, siempre que los comerciantes minoristas hayan hecho constar en su factura la condición de tales. Se considera carga impositiva implícita el importe que se encuentra implícito en la contraprestación de esas operaciones y se determinará aplicando un coeficiente sobre la cuantía de la contraprestación.

• El valor del referido coeficiente se obtendrá multiplicando 0,7 por el tipo de gravamen, expresado en tanto por uno, que se aplicaría a las entregas de bienes correspondientes en el supuesto de no estar exentas, aplicando la siguiente fórmula, En la que K es el coeficiente a aplicar y T el tipo impositivo que corresponda: K = (0,7 × T) / 100.

• Se incluyen modificaciones técnicas en relación con la deducibilidad de las cuotas soportadas por la adquisición, importación, arrendamiento o cesión de uso por otro título de los bienes de inversión que se empleen en todo o en parte en el desarrollo de la actividad empresarial o profesional, para armonizar la normativa del IGIC a lo establecido en la normativa del IVA.

• Se incluyen modificaciones técnicas en relación con la determinación de la prorrata, para armonizar la normativa del IGIC a lo establecido en la normativa del IVA.

• Se incluyen modificaciones técnicas en relación con la transmisión de bienes de inversión durante el período de regularización, para armonizar la normativa del IGIC a lo establecido en la normativa del IVA.

5. Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados

Escala por transmisiones y rehabilitaciones de grandezas y títulos nobiliarios (con efectos desde la entrada en vigor de esta Ley).

Se actualizan al 2 por 100 los importes de la escala que se aplicarán desde la entrada en vigor de esta la ley.

| ESCALA | Transmisiones directas € | Transmisiones transversales € | Rehabilitaciones y reconocimiento de títulos extranjeros € |

| 1º Por cada título con grandeza | 2.922 (antes 2.865) | 7.325 (antes 7.181) | 17.561 (antes 17.217) |

| 2º Por cada grandeza sin título | 2.089 (antes 2.048) | 5.237 (antes 5.134) | 12.539 (antes 12.293) |

| 3º Por cada título sin grandeza | 833 (antes 817) | 2.089 (antes 2.048) | 5.027 (antes 4.928) |

6. Impuestos Locales

Impuesto sobre Actividades Económicas (con efectos desde la entrada en vigor de esta Ley).

• Se modifica el grupo 761 de la agrupación 76 de la sección primera de las Tarifas del Impuesto “Servicios telefónicos”

o Cuota mínima municipal de 62,20€ por cada 1.000 abonados o fracción

o Cuota provincial de 137,48€ por cada 1.000 abonados o fracción.

o Cuota nacional de 137,48€: Por cada 1.000 abonados o fracción.

o A efectos del cálculo de abonados se considerarán todos los clientes de cada operador de telefonía fija o móvil, respectivamente.

• Se añade un nuevo Grupo 848. “Servicios de oficina flexible, “coworking” y centros de negocios.

o Cuota mínima municipal de 202€.

o Cuota provincial de 20.000€.

o Cuota nacional de 35.000€.

o Este grupo comprende los servicios prestados por las oficinas flexibles, “coworking” y centros de negocios, que ofrecen a sus clientes (empresas y profesionales) la infraestructura necesaria para desarrollar su actividad: espacios de trabajo, oficinas y salas de reuniones, de formación o de conferencias completamente equipadas, eventos, puestos de trabajo flexibles o fijos, servicio de comunicaciones, videoconferencia y conexión a Internet, oficinas virtuales, gestión de documentaciones y correspondencia, servicios de secretariado, “catering”, ofimática, etc.

• Se modifica el título de la agrupación 86 de la sección segunda de las Tarifas pasándose a denominar: “Profesiones liberales, artísticas, literarias y culturales.”

• Se añade un nuevo Grupo 864. “Escritores y guionistas” con cuota de: 115€.

• Se añade un nuevo Grupo 869. “Otros profesionales relacionados con las actividades artísticas y culturales no clasificadas en la sección tercera” con cuota de: 115€.

• Se añade un nuevo Grupo 889. “Guías de montaña con cuota de: 126€.

• Se añade un nuevo Grupo 034. “Compositores, letristas, arreglistas y adaptadores musicales” con cuota de: 100€.

Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (con efectos desde la entrada en vigor de esta Ley).

Se actualizan los importes de los coeficientes máximos previstos aplicables sobre al valor de los terrenos en función del periodo de generación del incremento de valor, para la determinación de la base imponible del Impuesto.

Desde la entrada en vigor de esta ley, los importes máximos de los coeficientes a aplicar sobre el valor del terreno en el momento de devengo, según el periodo de generación del incremento de valor, serán los siguientes:

| Periodo de generación | Coeficiente |

| < 1 año | 0,15 |

| 1 año | 0,15 |

| 2 años | 0,14 |

| 3 años | 0,15 |

| 4 años | 0,17 |

| 5 años | 0,18 |

| 6 años | 0,19 |

| 7 años | 0,18 |

| 8 años | 0,15 |

| 9 años | 0,12 |

| 10 años | 0,1 |

| 11 años | 0,09 |

| 12 años | 0,09 |

| 13 años | 0,09 |

| 14 años | 0,09 |

| 15 años | 0,1 |

| 16 años | 0,13 |

| 17 años | 0,17 |

| 18 años | 0,23 |

| 19 años | 0,29 |

| ≥ 20 años | 0,45 |

Estos coeficientes se han actualizado conforme a lo previsto en la Ley de Haciendas Locales.

7. Impuestos Especiales

Exenciones (con efectos desde el 1 de julio de 2022).

• Se declara exenta la fabricación e importación de productos objeto de los impuestos especiales de fabricación que se destinen a las fuerzas armadas de cualquier Estado miembro distinto de España, para uso de dichas fuerzas o del personal civil a su servicio, o para el abastecimiento de sus comedores o cantinas, siempre que dichas fuerzas estén afectadas a un esfuerzo de defensa realizado para llevar a cabo una actividad de la Unión en el ámbito de la política común de seguridad y defensa.

• Se declara exenta la energía eléctrica, del Impuesto sobre la electricidad, la suministrada a las fuerzas armadas de cualquier Estado miembro distinto de España, para uso de dichas fuerzas o del personal civil a su servicio, o para el abastecimiento de sus comedores o cantinas, siempre que dichas fuerzas estén afectadas a un esfuerzo de defensa realizado para llevar a cabo una actividad de la Unión en el ámbito de la política común de seguridad y defensa.

8. Impuesto sobre Transacciones Financieras

Exenciones (con efectos desde el 1 de enero de 2023).

• Están exentas las adquisiciones realizadas por fondos de pensiones de empleo regulados en el texto refundido de la Ley de Regulación de los Planes y Fondos de Pensiones, por fondos de pensiones de empleo, distintos de los anteriores, regulados en la Directiva (UE) 2016/2341, relativa a las actividades y la supervisión de fondos de pensiones de empleo; por mutualidades de previsión social que actúen como instrumento de previsión social empresarial; o por entidades de previsión social voluntaria de modalidad de empleo, definidas en la Ley de la Comunidad Autónoma del País Vasco 5/2012, de 23 de febrero.

• Para aplicar la exención es obligatorio identificar el fondo de pensiones de empleo, con indicación de si se trata de un fondo de pensiones regulado en el texto refundido de la Ley de Regulación de los Planes y Fondos de Pensiones, o regulado en la Directiva (UE) 2016/2341 Parlamento Europeo y del Consejo, relativa a las actividades y la supervisión de fondos de pensiones de empleo; de la mutualidad de previsión social; o de la entidad de previsión social voluntaria.

9. Actividades prioritarias de mecenazgo y acontecimientos de excepcional interés público

Actividades prioritarias de mecenazgo

A los efectos de las deducciones incrementadas en el Impuesto sobre la Renta y en el Impuesto sobre Sociedades establecidas en la Ley 49/2002 (5 puntos porcentuales más), tendrán esta consideración las siguientes:

• Las llevadas a cabo por el Instituto Cervantes para la promoción y difusión de la lengua española y de la cultura mediante redes telemáticas, nuevas tecnologías y otros medios.

• Las llevadas a cabo por el Museo Nacional del Prado para la consecución de sus fines establecidos en la Ley 46/2003, de 25 de noviembre, reguladora del Museo Nacional del Prado y en el Real Decreto 433/2004, de 12 de marzo, por el que se aprueba el Estatuto del Museo Nacional del Prado.

• Las llevadas a cabo por el Museo Nacional Centro de Arte Reina Sofía en cumplimiento de los fines establecidos por la Ley 34/2011, de 4 de octubre, reguladora del Museo Nacional Centro de Arte Reina Sofía y por el Real Decreto 188/2013, de 15 de marzo, por el que se aprueba el Estatuto del Museo Nacional Centro de Arte Reina Sofía.

• Las llevadas a cabo por la Biblioteca Nacional de España en cumplimiento de los fines y funciones de carácter cultural y de investigación científica establecidos por la Ley 1/2015, de 24 de marzo, reguladora de la Biblioteca Nacional de España, y por el Real Decreto 640/2016, de 9 de diciembre, por el que se aprueba el Estatuto de la Biblioteca Nacional de España.

• Las llevadas a cabo por la Fundación Deporte Joven en colaboración con el Consejo Superior de Deportes en el marco del proyecto “España Compite: en la Empresa como en el Deporte” con la finalidad de contribuir al impulso y proyección de las PYMES españolas en el ámbito interno e internacional, la potenciación del deporte y la promoción del empresario como motor de crecimiento asociado a los valores del deporte.

• La conservación, restauración o rehabilitación de los bienes del Patrimonio Histórico Español que se relacionan en el anexo XIII de esta Ley.

• Las actividades de fomento, promoción y difusión de las artes escénicas y musicales llevadas a cabo por las Administraciones públicas o con el apoyo de éstas.

• Las llevadas a cabo por el Instituto de la Cinematografía y de las Artes Audiovisuales para el fomento, promoción, difusión y exhibición de la actividad cinematográfica y audiovisual, así como todas aquellas medidas orientadas a la recuperación, restauración, conservación y difusión del patrimonio cinematográfico y audiovisual, todo ello en un contexto de defensa y promoción de la identidad y la diversidad culturales.

• La investigación, desarrollo e innovación en las infraestructuras que forman parte del Mapa nacional de Infraestructuras Científicas y Técnicas Singulares (ICTS) en vigor y que, a este efecto, se relacionan en el anexo XIV de esta Ley.

• La investigación, el desarrollo y la innovación orientados a resolver los retos de la sociedad identificados en la Estrategia Española de Ciencia y Tecnología y de Innovación vigente y financiados o realizados por las entidades que, a estos efectos, se reconozcan por el Ministerio de Hacienda y Función Pública, a propuesta del Ministerio de Ciencia e Innovación.

• La investigación, el desarrollo y la innovación orientados a resolver los retos de la sociedad realizados por los Organismos Públicos de Investigación Consejo Superior de Investigaciones Científicas, Instituto de Salud Carlos III, Centro de Investigaciones Energéticas, Medioambientales y Tecnológicas, e Instituto de Astrofísica de Canarias.

• El fomento de la difusión, divulgación y comunicación de la cultura científica y de la innovación llevadas a cabo por la Fundación Española para la Ciencia y la Tecnología.

• Las llevadas a cabo por la Agencia Estatal de Investigación para el fomento y financiación de las actuaciones que derivan de las políticas de I+D de la Administración General del Estado.

• La I+D+I en Biomedicina y Ciencias de la Salud de la Acción Estratégica en Salud llevadas a cabo por el CÍBER y CIBERNED.

• Los programas de formación y promoción del voluntariado que hayan sido objeto de subvención por parte de las Administraciones Públicas.

• Las llevadas a cabo por la Fundación ONCE en el marco del Programa de Becas “Oportunidad al Talento”, así como las actividades desarrolladas por esta entidad en el marco del Programa de Formación en Competencias y Profesiones Digitales y Tecnológicas “Por Talento Digital”.

• Las llevadas a cabo por la Fundación ONCE del Perro Guía en el marco del Proyecto 2022-2023 “Avances para la movilidad de las personas ciegas asistidas por perros guía”.

• Los programas dirigidos a la erradicación de la violencia de género que hayan sido objeto de subvención por parte de las Administraciones Públicas o se realicen en colaboración con éstas.

• Las llevadas a cabo por el Fondo de Becas Soledad Cazorla para Huérfanos de la violencia de género (Fundación Mujeres).

• Las llevadas a cabo por las Universidades Públicas en cumplimiento de los fines y funciones de carácter educativo, científico, tecnológico, cultural y de transferencia del conocimiento, establecidos por la Ley Orgánica 6/2001, de 21 de diciembre, de Universidades.

Acontecimientos de excepcional interés publico

Los contribuyentes del Impuesto sobre la Renta -en estimación directa- y los del Impuesto sobre Sociedades podrán deducir de la cuota íntegra el 15 por 100 de los gastos que, en cumplimiento de los planes y programas de actividades establecidos por el consorcio o por el órgano administrativo correspondiente, realicen en la propaganda y publicidad de proyección plurianual que sirvan directamente para la promoción del respectivo acontecimiento. Se regulan los siguientes.

• Plan de Fomento de la ópera en la calle del Teatro Real que se celebrará durante las temporadas artísticas 2023/2024, 2024/2025 y 2025/2026. La duración del programa de apoyo a este acontecimiento abarcará desde el 1 de julio de 2023 al 30 de junio de 2026.

• La inauguración de la Galería de las Colecciones Reales. La duración del programa de apoyo a este acontecimiento abarcará desde el 1 de enero de 2023 al 31 de diciembre de 2025.

• Centenario del Hockey 1923-2023. La duración del programa de apoyo a este acontecimiento abarcará desde el 1 de enero de 2023 hasta el 31 de diciembre de 2024.

• 60 Aniversario Rally Blendio Princesa de Asturias Ciudad de Oviedo”. La duración del programa de apoyo a este acontecimiento abarcará desde el 1 de enero de 2023 hasta el 31 de diciembre de 2023.

• 60 aniversario del Festival Porta Ferrada. La duración del programa de apoyo a este acontecimiento abarcará desde el 1 de enero de 2023 hasta el 31 de diciembre de 2025.

• Programa EN PLAN BIEN de promoción de estilos de vida saludables para la infancia y la adolescencia. La duración de este programa será de 1 de enero de 2023 a 31 de diciembre de 2025.

10. Régimen Fiscal Especial de las Illes Balears

Con efectos para los períodos impositivos que se inicien entre el 1 de enero de 2023 y el 31 de diciembre de 2028 se introduce el Régimen Fiscal Especial de las Illes Balears. Este régimen se aplicará en el ámbito territorial de la Comunidad Autónoma de las Illes Balears, sin perjuicio de lo que se dispone en los tratados y convenios internacionales que hayan pasado a formar parte del ordenamiento jurídico español.

Reserva para inversiones en las Illes Balears

• Los contribuyentes del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes tendrán derecho a la reducción en la base imponible de las cantidades que, con relación a sus establecimientos situados en las Illes Balears, destinen de sus beneficios a la reserva para inversiones cuando cumplan los requisitos para ello.

• La reducción se aplicará a las dotaciones que en cada período impositivo se hagan a la reserva para inversiones hasta el límite del 90 por 100 de la parte de beneficio obtenido en el mismo período que no sea objeto de distribución, en cuanto proceda de establecimientos situados en las Illes Balears. En ningún caso la aplicación de la reducción podrá determinar que la base imponible sea negativa.

• A estos efectos, se considerarán beneficios procedentes de establecimientos en las Illes Balears los derivados de actividades económicas, incluidos los procedentes de la transmisión de los elementos patrimoniales afectos a las mismas. Se considerarán beneficios no distribuidos los destinados a nutrir las reservas, excluida la de carácter legal. No tendrá la consideración de beneficio no distribuido el que derive de la transmisión de elementos patrimoniales cuya adquisición hubiera determinado la materialización de la reserva para inversiones regulada en este apartado, ni el que se derive de los valores representativos de la participación en el capital o fondos propios de otras entidades, así como la cesión a terceros de capitales propios.

• La reserva para inversiones deberá figurar en los balances con absoluta separación y título apropiado y será indisponible en tanto que los bienes en que se materializó deban permanecer en la empresa.

• La dotación de esta reserva no tendrá la consideración de incremento de fondos propios a los efectos de la dotación de la reserva de capitalización, ni servirá para cumplir el requisito de dotar la reserva de nivelación.

• Las cantidades destinadas a la reserva para inversiones en las Illes Balears deberán materializarse en el plazo máximo de 3 años, contados desde la fecha del devengo del impuesto correspondiente al ejercicio en que se ha dotado la misma, en la realización de alguna de las inversiones que se especifican en la norma.

• Los elementos patrimoniales en que se materialice la inversión deberán estar situados o ser recibidos en el archipiélago balear, utilizados en el mismo, afectos y necesarios para el desarrollo de actividades económicas del contribuyente, salvo en el caso de los que contribuyan a la mejora y protección del medio ambiente en el territorio balear.

• Se entenderá producida la materialización, incluso en los casos de la adquisición mediante arrendamiento financiero, en el momento en que los elementos patrimoniales entren en funcionamiento.

• Los elementos patrimoniales en que se haya materializado la reserva para inversiones destinadas a la adquisición de elementos patrimoniales del inmovilizado material o intangible que contribuyan a la mejora y protección del medio ambiente o a la suscripción de acciones o participaciones en el capital emitidas por sociedades como consecuencia de su constitución o ampliación de capital, deberán permanecer en funcionamiento en la empresa del adquirente durante 5 años como mínimo, sin ser objeto de transmisión, arrendamiento o cesión a terceros para su uso. Cuando su vida útil fuera inferior a dicho período, no se considerará incumplido este requisito cuando se proceda a la adquisición de otro elemento patrimonial que lo sustituya por su valor contable, en el plazo de seis meses desde su baja en el balance que reúna los requisitos exigidos para la aplicación de la reducción prevista en este apartado y que permanezca en funcionamiento durante el tiempo necesario para completar dicho período. No podrá entenderse que esta nueva adquisición supone la materialización de las cantidades destinadas a la reserva para inversiones en las Illes Balears, salvo por el importe de la misma que excede del valor neto contable del elemento patrimonial que se sustituye y que tuvo la consideración de materialización de la reserva regulada en este apartado. En el caso de la adquisición de suelo, el plazo será de 10 años.

• Los contribuyentes que se dediquen a la actividad económica de arrendamiento o cesión a terceros para su uso de elementos patrimoniales del inmovilizado podrán disfrutar del régimen de la reserva para inversiones, siempre que no exista vinculación, directa o indirecta, con los arrendatarios o cesionarios de dichos bienes, ni se trate de operaciones de arrendamiento financiero.

• En los supuestos de arrendamiento de bienes inmuebles, además el contribuyente deberá tener la consideración de empresa turística, tratarse del arrendamiento de viviendas protegidas por la sociedad promotora, de bienes inmuebles afectos al desarrollo de actividades industriales incluidas en las divisiones 1 a 4 de la sección primera de las tarifas del IAE, de actividades socio-sanitarias, centros residenciales de mayores, geriátricos y centros de rehabilitación neurológica y física o de zonas comerciales situadas en áreas cuya oferta turística se encuentre en declive, por precisar de intervenciones integradas de rehabilitación de áreas urbanas.

• Se podrán llevar a cabo inversiones anticipadas, que se considerarán como materialización de la reserva para inversiones que se dote con cargo a beneficios obtenidos en el período impositivo en el que se realiza la inversión o en los 3 posteriores, siempre que se cumplan los restantes requisitos exigidos en el mismo.

• La aplicación del beneficio de la reserva para inversiones será incompatible, para los mismos bienes y gastos, con las deducciones empresariales regulada en el Impuesto sobre Sociedades. También será incompatible para los mismos bienes y gastos con cualquier beneficio fiscal o medida de distinta naturaleza que tenga la condición de ayuda estatal bajo el Derecho de la Unión Europea, si dicha acumulación excediera de los límites establecidos en el Ordenamiento comunitario que, en cada caso, resulten de aplicación. Tratándose de activos usados y de suelo, estos no podrán haberse beneficiado anteriormente de este régimen, ni de las deducciones empresariales del Impuesto sobre Sociedades.

• Los contribuyentes del Impuesto sobre la Renta de las Personas Físicas, que determinen sus rendimientos netos mediante el método de estimación directa, tendrán derecho a una deducción en la cuota íntegra por los rendimientos netos de explotación que se destinen a la reserva para inversiones, siempre y cuando éstos provengan de actividades económicas realizadas mediante establecimientos situados en las Illes Balears. Para poder disfrutar de la reserva deberán llevar la contabilidad en la forma exigida por el Código de Comercio desde el ejercicio en que se han obtenido los beneficios que se destinan a dotar la reserva para inversiones en las Illes Balears hasta aquel en que deban permanecer en funcionamiento los bienes objeto de la materialización de la inversión. La deducción se calculará aplicando el tipo medio de gravamen a las dotaciones anuales a la reserva y tendrá como límite el 80 por 100 de la parte de la cuota íntegra que proporcionalmente corresponda a la cuantía de los rendimientos netos de explotación que provengan de establecimientos situados en las Illes Balears, siempre que no se superen los límites establecidos en el Ordenamiento comunitario que, en cada caso, resulten de aplicación.

• La disposición de la reserva para inversiones con anterioridad a la finalización del plazo de mantenimiento de la inversión, así como el incumplimiento de cualquier otro de los requisitos generales dará lugar a que el contribuyente proceda a la integración, en la base imponible del Impuesto sobre Sociedades o del Impuesto sobre la Renta de no Residentes o en la cuota íntegra del Impuesto sobre la Renta de las Personas Físicas del ejercicio en que ocurrieran estas circunstancias, de las cantidades que en su día dieron lugar a la reducción de aquella o a la deducción de esta, sin perjuicio de las sanciones que resulten procedentes.

Régimen especial para empresas industriales, agrícolas, ganaderas y pesqueras

• Los contribuyentes del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes aplicarán una bonificación del 10 por 100 de la cuota íntegra correspondiente a los rendimientos derivados de la venta de bienes corporales producidos en las Illes Balears por ellos mismos, propios de actividades agrícolas, ganaderas, industriales y pesqueras, en este último caso en relación con las capturas efectuadas en su zona pesquera y acuícola.

• Se podrán beneficiar de esta bonificación las personas o entidades domiciliadas en las Illes Balears o en otros territorios que se dediquen a la producción de tales bienes en el archipiélago, mediante sucursal o establecimiento permanente. La bonificación también será aplicable a los contribuyentes del IRPF que ejerzan las mismas actividades y con los mismos requisitos exigidos a los contribuyentes del Impuesto sobre Sociedades, siempre y cuando determinen los rendimientos por el método de estimación directa.

• La aplicación de la bonificación en cada período impositivo requerirá que la plantilla media de la entidad en dicho período no sea inferior a la plantilla media correspondiente a los 12 meses anteriores al inicio del primer período impositivo en que tenga efectos el régimen previsto en este apartado. Cuando la entidad se haya constituido dentro del señalado plazo anterior de 12 meses, se tendrá en cuenta la plantilla media que resulte de ese período.

• La bonificación se incrementará hasta el 25 por 100 en aquellos períodos impositivos en los que, además de cumplirse el requisito anterior, se haya producido un incremento de plantilla media no inferior a la unidad respecto de la plantilla media del período impositivo anterior y dicho incremento se mantenga durante, al menos, un plazo de 3 años a partir de la fecha de finalización del período impositivo en el que se aplique esta bonificación incrementada.

• Para el cálculo de la plantilla media de la entidad se tomarán las personas empleadas, en los términos que disponga la legislación laboral, teniendo en cuenta la jornada contratada en relación con la jornada completa.

• La bonificación no será aplicable a los rendimientos derivados de la venta de bienes corporales producidos en las Illes Balears propios de actividades de construcción naval, fibras sintéticas, industria del automóvil, siderurgia e industria del carbón.

11. Otras disposiciones con incidencia tributaria

• Interés legal del dinero: se fijará para 2023 en el 3,25% (misma cuantía que en los años anteriores).

• Interés de demora: se fijará para 2023 en el 4,0625% (misma cuantía que en años anteriores).

• Indicador público de renta de efectos múltiples (IPREM): se establecerá para 2023 un IPREM anual de 7.200€ (antes 6.948,24€). En los supuestos en los que la referencia al salario mínimo interprofesional haya sido sustituida por la referencia al IPREM, la cuantía anual de éste será de 8.400€ (antes 8.106,28€) cuando las correspondientes normas se refieran al salario mínimo interprofesional en cómputo anual. No obstante, si expresamente se excluyen las pagas extraordinarias, la cuantía será de 7.200€ (antes 6.948,24€).

Fuente: REAF